- 裁判所に認められれば借金をゼロにできる

- 借金を完済できる見込みがない人に向いている手続きである

- マイホームや車など高価な資産を手放さなければならない

「自己破産」とは、借金の返済をすべて免除できる債務整理の手続きです。裁判所に認められれば、借金返済は不要になります。

自己破産は借金の負担から解放されるメリットはありますが、マイホームや車といった高額財産は手放さなければなりません。また、破産手続き中やその後の生活に様々な影響が出ることを理解しておく必要があります。

この記事では自己破産の概要やメリット・デメリットから、破産後の仕事や生活への影響までご説明します。

自己破産とは

自己破産とは、裁判所に申立てをおこない借金の支払いを免責してもらう手続きです。借金を返済することができない人を救済する手段として国が認めた制度です。

自己破産は2つの手続きから成り、住宅や車など自分の持っている高価な資産を現金化して債権者に配る「破産手続き」、残った借金の免責を認めてもらう「免責許可の申し立て」を経て借金の支払が免除されます。

自己破産をしてもすべての財産を取り上げられることはなく、家具・家電など生活に必要最低限の財産は残すことが可能です。仕事への影響もほとんどなく、破産後も普通に生活することができます。

| 特徴 | 借金の支払いを免責してもらう制度 |

|---|---|

| 返済は | 必要なし |

| どこで | 裁判所を介して手続きを行う |

| 誰に相談すれば | 弁護士・司法書士に依頼するのが一般的 |

| 費用は | 専門家に依頼する場合、費用は約30万円~ |

| 期間は | 相談から破産手続き終了まで約6ヶ月~1年 |

| 仕事は | 影響はなし。一部の仕事は手続き中に資格制限がある |

| バレない | 官報に載るが周囲にバレる心配はほぼなし |

自己破産に適しているのは「借金の完済ができない人」

自己破産の手続きに適しているのは、将来的に借金完済の見込みがない人です。

債務整理の手続きには、他に任意整理・個人再生がありますが、この2つは借金を減額して残りを3年間で分割返済していくのが基本です。

そのため、借金を減額しても返済するのが難しいという場合に「自己破産」を選択することになります。

裁判所は何を基準に破産を認めるのか?

裁判所は以下の基準を満たす人に自己破産を認めます。

- 借金が支払不能であること

- 免責不許可事由がないこと

- 借金が非免責債権(税金や賠償金)でないこと

免責不許可事由とは「自己破産にふさわしくない理由」のことで、主にギャンブルや過度な浪費が該当します。

自己破産するまでの期間

自己破産の期間は種類によって変わります。

- 同時廃止事件:6ヶ月

- 通常管財事件:12ヶ月

- 少額管財事件:8ヶ月

どの種類になるのかは裁判所が決めるため自分で選ぶことはできませんが、所有財産が少ないほど期間が短い手続きになります。

自己破産の回数に制限はない

自己破産をした人の中には、新たに借金を抱えてしまい2回目の破産手続きをする人がいます。実は自己破産の回数は法律で定められておらず、法的には何回でも可能になっています。

ただし、過去7年以内に免責を受けている場合は原則2回目の手続きはできません。また、借金の原因が前回と同じ場合、裁判所は条件を厳しくします。

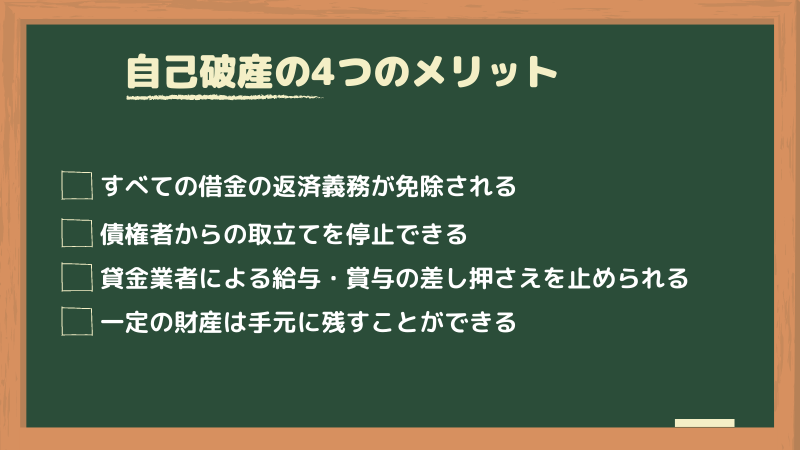

自己破産のメリットとは

自己破産の手続きは、以下のようなメリットがあります。

すべての借金の返済義務が免除される

自己破産をする1番のメリットは、裁判所によって免責が認可されればすべての借金の返済義務がなくなることです。

借金返済の大きな負担から解放され、今後の人生設計を立て直すことができます。

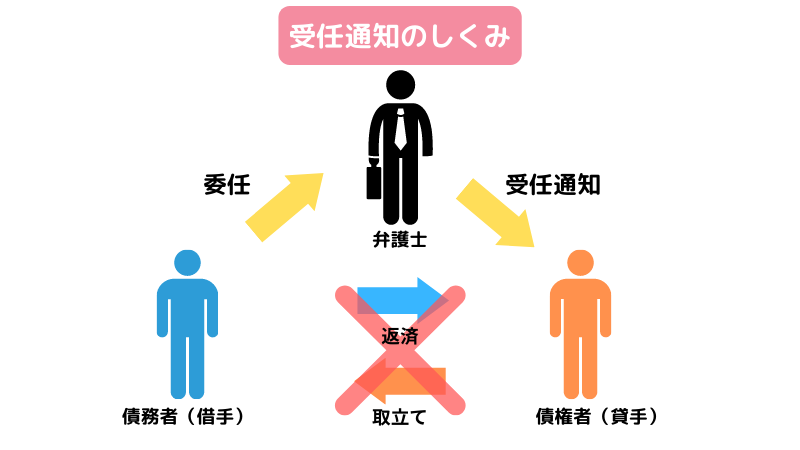

債権者からの取立てを停止できる

自己破産を弁護士・司法書士に依頼すれば、貸金業者に受任通知(債務者から破産手続きの依頼を受けた旨を知らせる通知)が送られます。

受任通知を受け取った時点で、債務者への取り立てはできなくなります。

貸金業者による給与・賞与の差し押さえを止められる

裁判所に破産手続きを申し立てると、債権者からの給与・賞与の差し押さえ(強制執行)を止める、失効させることができます。裁判所が免責を決定したら、借金はなくなるわけですので、その後も給料を差し押さえられるという心配は不要です。

給与の差し押さえは、必然的に会社に借金の事実を知られることになります。会社に知られたくない場合は早めに自己破産を含めた債務整理の手続きを検討することが必要です。

一定の財産は手元に残すことができる

自己破産をしても、その後の生活に必要な最低限の財産は手元に残しておけます。現金だと99万以下、その他の資産は20万円以下が裁判所の規定する基準になっています。

家財道具などは生活必需品とみなされるため、原則として処分の対象にはなりません。なお、処分の対象となるのは債務者名義の財産のみであり、配偶者など別名義で保有している財産は処分されません。

自己破産のデメリットとは

自己破産を選択すると、以下のようなデメリットがあります。

住宅や車など高価な財産は手放さなければならない

最低限の生活費や生活資材を除き、債務者が所有するマイホームや車などの高価な財産は手放さなければなりません。また、裁判所の判断にもよりますが、生命保険などの各種保険も解約させられる可能性があります。

破産手続き中は一部の業務に就けない

自己破産の手続き中、債務者は公的資格が必要な一部の業務に就くことが制限されます。しかし、職業制限が課せられるのは破産手続きをする間のみであり、免責が認められれば解除されます。

自己破産をしたからといって、仕事を辞めなければならないということはありません。

【破産手続き中に資格制限がある仕事】

- 士業(弁護士、司法書士、税理士など)

- 公務員

- 会社役員(執行役員、監査役含む)

- 一部の職業(貸金業、質屋、警備員、生命保険募集人、旅行業登録・管理者など)

官報に住所や氏名が掲載される

自己破産をすると、国が発行する機関紙「官報」に債務者の住所や氏名が掲載されます。官報は、政府刊行物取扱店やネットで販売をおこなっていますが、一般の人が購読するようなものではありません。そのため、官報経由で職場や周囲の人に自己破産をしたことがバレる可能性は少ないでしょう。

ただし、以下の職業の人は官報の破産者情報をチェックしている可能性があることを覚えておく必要があります。

- 税務署職員

- 行政の税務担当者

- 保険会社

- 不動産会社

また、闇金や名簿屋も官報の読者です。自己破産者に融資を促すダイレクトメールを送付してくることがあります。

ブラックリスト(信用情報機関)に登録される

自己破産をすると、金融機関の「ブラックリスト(信用情報機関)」に登録されます。借金の返済が滞ったことや破産手続きをした情報が登録されるため、新しい借入やクレジットカードの作成が制限される可能性があります。

自己破産だけではなく、任意整理や個人再生など他の債務整理の手段をとった場合も同様にブラック(事故情報)として登録されてしまいます。しかし、登録期間は約10年とされているため、その期間を過ぎれば制限は解除されます。

自己破産の生活への影響について

自己破産には、借金の負担から解放されるという大きなメリットがあります。しかし、大切なのは破産手続きではなく、その後の生活です。自己破産をしたことで、債務者の生活にはどのような影響が生じるのでしょうか。

ここでは、自己破産後の影響について具体例を挙げて説明します。

家族はブラックリストに載るのか?

自己破産をすることで、家族が「新しいローンを組めなくなる」「クレジットカードを作れない」とうことは基本的にありません。信用情報機関の個人信用情報に「事故情報(ブラックリスト)」の履歴が載るのは破産者本人だけですので、家族がブラックになることはありません。

ただし、銀行・消費者金融・カード会社のグループ企業の場合、その会社間だけで共有されるブラック情報というものがあります。いわゆる“社内ブラック”というものですが、例えば、親のブラック情報が、氏名・住所から子供に紐付いてしまい、カードやローンの審査が通りにくくなるということはあります。

保証人への影響

自己破産をして債務が免除されるのは債務者自身の借金のみです。そのため、連帯保証人が設定されている借金がある場合、その借金は保証人に移ります。

保証人の返済義務は免除されませんので、債権者から請求されることになります。自己破産をする場合には、事前に保証人への確認が必要です。

仕事への影響

自己破産をしても多くの仕事において影響はありません。自己破産したからと言って解雇されるようなことはありませんし、そのような理由は不当解雇にあたります。

ただし、前述したように破産手続き中は資格制限というものがあり、弁護士や警備員などの一定の職業に就くことはできません。しかし、手続きが完了すれば復帰できるため、自己破産後も今まで通りに働くことは可能です。

マイホームへの影響

自己破産は、マイホームも財産処分の対象となります。住宅ローンが残っていれば、そのマイホームはローン会社が処分します。ローンが残っていない場合は財産として扱われ処分後に債権者に分配されます。

そのため、自己破産後の住居をどうするか考えておかなければなりません。自己破産をしても賃貸住宅の契約には影響ありませんが、ただし、その契約の審査が保証会社を介しておこなわれる場合、”事故情報“により入居審査が通らないことがあります。

年金への影響

自己破産をすると個人年金の一部は差し押さえられます。

個人年金の内、確定給付型年金・確定拠出型年金・国民年金基金に該当しないもので、解約返戻金が20万円を超える年金が差し押さえの対象です。

国民年金や厚生年金は予定通り受給できますので、生活への影響が無い人も多いでしょう。

携帯への影響

自己破産をしても、下記の2ケースを除けば携帯には影響がありません。

- 端末を分割払いで購入し、その支払い途中に自己破産した

- 携帯の利用料金を滞納している状態で自己破産した

自己破産と任意整理の違い

債務整理で最も多く利用されている手続き方法に「任意整理」があります。任意整理は借金の将来利息をカットして、残債を返済する方法ですので、返済能力がある人向けの手続きです。

自己破産と比較して、どちらが自分に合った手続きかを判断して選択しましょう。

| 自己破産 | 任意整理 | |

|---|---|---|

| 借金減額 | 全額免除 | 将来利息の免除 |

| 対象の貸金業者 | 全業者が対象 | 一部の債権だけの整理が可能 |

| 官報 | 掲載される | 掲載されない |

| ブラックリスト | 登録される | 登録される |

自己破産と個人再生の違い

個人再生は、「任意整理よりも大幅な借金減額ができる」「住宅を残して債務整理できる」という手続きです。

自己破産と違って、仕事の資格制限はなく、財産を処分する必要はなし、免責不許可事由もありません。ただし、個人再生は残債返済が必須ですので、返済能力がある人向けの手続きとなります。

自己破産と比較して、どちらが自分に合う方法かを判断して選択しましょう。

| 自己破産 | 個人再生 | |

|---|---|---|

| 借金減額 | 全額免除 | 大幅な減額(概ね5分の1) |

| 住宅 | 処分対象 | 住宅ローン特則が適用可能なら残せる |

| 資格制限 | 破産手続き中はあり | なし |

| 免責不許可事由 | あり (ギャンブル、浪費など) | なし |

自己破産を成功させるために弁護士・司法書士ができること

自己破産を検討するなら、法律の専門家である弁護士や司法書士に相談・依頼しましょう。自己破産は裁判所を介する債務整理なため、やり取りが煩雑で個人で行うには大きな負担がかかります。よって、弁護士や司法書士にサポートしてもらうのが賢明です。

自己破産の手続きを弁護士や司法書士に依頼するメリットは以下の通りです。

- 専門家の立場から債務者の状況を調査、自己破産が最適かどうか判断してもらえる

- 債権者に受任通知を送付し、借金の取り立てを止められる

- 手間のかかる複雑な手続きをすべて任せられる

まとめ

自己破産には借金をゼロにできるという大きなメリットがありますが、手続き中や破産後の生活に様々な影響が及ぶことを理解しておかなければなりません。将来的に完済の見通しが立たず、他に選択できる債務整理がない場合の最後の手段と言えるでしょう。

裁判所を介する自己破産は煩雑な手続きを伴うため、借金問題に詳しい弁護士や司法書士に依頼することをおすすめします。専門家のアドバイスやサポートを受けて、納得のいく債務整理にしていきましょう。