毎月の借金返済が苦しい方の中には、すぐにでも任意整理をして借金を減らしたいとお考えの方もいらっしゃるでしょう。

そんな任意整理を検討している方にとって最も気になるのは、ご自身の借金がどれぐらい減額できて、月々の返済額はいくらになるのか?ということではないでしょうか。

そこでこの記事では、借金額100万円、200万円、300万円、400万円、500万円、600万円、それぞれ任意整理前と任意整理後の月々の返済額をシミュレーションしました。また、任意整理をする際の注意点についても説明していますので、参考になさってください。

※より具体的な減額幅や月々の返済額は様々な条件によって異なりますので、実際に弁護士・司法書士に相談してシミュレーションしてもらうことをおすすめします。

借金額ごとに月々の返済額をシミュレーション比較

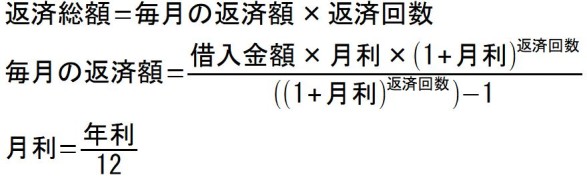

借金を任意整理した場合の月々の返済額をシミュレーション比較します。年利は貸金業者や借入れ額によって異なりますが、ここでは一般的なケースとしてSMBCのカードローンを参考にして計算しています。

※ シミュレーションは元利均等方式で計算しています。また、小数点以下は切り捨てのため誤差が生じます。

借入金額が100万円の場合

| 返済期間 | 月々の返済額 | 返済額合計 |

|---|---|---|

| 1年 | 90,022円 | 1,080,264円 |

| 3年 | 34,420円 | 1,239,120円 |

| 5年 | 23,528円 | 1,411,680円 |

| 10年 | 15,828円 | 1,899,360円 |

| 返済期間 | 月々の返済額 | 返済額合計 |

|---|---|---|

| 3年 | 27,777円 | 1,000,000円 |

| 4年 | 20,833円 | 1,000,000円 |

| 5年 | 16,666円 | 1,000,000円 |

借金額が100万円の場合、一般的な年利は14.5%です。返済期間3年の場合、通常ならば月々の返済額は34,420円ですが、それが任意整理後は27,777円です。毎月6,643円も少なくなり、3年間では239,120円も減額できる計算になります。

借入金額が200万円の場合

| 返済期間 | 月々の返済額 | 返済額合計 |

|---|---|---|

| 1年 | 177,697円 | 2,132,364円 |

| 3年 | 66,428円 | 2,391,408円 |

| 5年 | 44,488円 | 2,669,280円 |

| 10年 | 28,694円 | 3,443,280円 |

| 返済期間 | 月々の返済額 | 返済額合計 |

|---|---|---|

| 3年 | 55,555円 | 2,000,000円 |

| 4年 | 41,666円 | 2,000,000円 |

| 5年 | 33,333円 | 2,000,000円 |

借金額が200万円の場合、一般的な年利は12%です。返済期間3年の場合、通常ならば月々の返済額は66,428円ですが、それが任意整理後は55,555円です。毎月10,873円も少なくなり、3年間では391,408円も減額できる計算になります。

借入金額が300万円の場合

| 返済期間 | 月々の返済額 | 返済額合計 |

|---|---|---|

| 1年 | 263,747円 | 3,164,964円 |

| 3年 | 96,801円 | 3,484,836円 |

| 5年 | 63,741円 | 3,824,460円 |

| 10年 | 39,645円 | 4,757,400円 |

| 返済期間 | 月々の返済額 | 返済額合計 |

|---|---|---|

| 3年 | 83,333円 | 3,000,000円 |

| 4年 | 62,500円 | 3,000,000円 |

| 5年 | 50,000円 | 3,000,000円 |

借金額が300万円の場合、一般的な年利は10%です。返済期間3年の場合、通常ならば月々の返済額は96,801円ですが、それが任意整理後は83,333円です。毎月13,468円も少なくなり、3年間では484,836円も減額できる計算になります。

借入金額が400万円の場合

| 返済期間 | 月々の返済額 | 返済額合計 |

|---|---|---|

| 1年 | 347,953円 | 4,175,436円 |

| 3年 | 125,345円 | 4,512,420円 |

| 5年 | 81,105円 | 4,866,300円 |

| 10年 | 48,531円 | 5,823,720円 |

| 返済期間 | 月々の返済額 | 返済額合計 |

|---|---|---|

| 3年 | 111,111円 | 4,000,000円 |

| 4年 | 83,333円 | 4,000,000円 |

| 5年 | 66,666円 | 4,000,000円 |

借金額が400万円の場合、一般的な年利は8%です。返済期間3年の場合、通常ならば月々の返済額は125,345円ですが、それが任意整理後は111,111円です。毎月14,234円も少なくなり、3年間では512,420円も減額できる計算になります。

借入金額が500万円の場合

| 返済期間 | 月々の返済額 | 返済額合計 |

|---|---|---|

| 1年 | 432,633円 | 5,191,596円 |

| 3年 | 154,385円 | 5,557,860円 |

| 5年 | 99,005円 | 5,940,300円 |

| 10年 | 58,054円 | 6,966,480円 |

| 返済期間 | 月々の返済額 | 返済額合計 |

|---|---|---|

| 3年 | 138,888円 | 5,000,000円 |

| 4年 | 104,166円 | 5,000,000円 |

| 5年 | 83,333円 | 5,000,000円 |

2社から借りているケース

| 借入額 | 年利 | 月々の返済額 | 返済額合計 | |

|---|---|---|---|---|

| A社 | 1,000,000円 | 14.5% | 23,528円 | 1,411,680円 |

| B社 | 1,500,000円 | 12% | 33,366円 | 2,001,960円 |

| C社 | 2,500,000円 | 10% | 53,117円 | 3,187,020円 |

| 合計 | 5,000,000円 | 110,011円 | 6,600,660円 |

| 借入額 | 年利 | 月々の返済額 | 返済額合計 | |

|---|---|---|---|---|

| A社 | 1,000,000円 | 0% | 16,667円 | 1,000,000円 |

| B社 | 1,500,000円 | 0% | 25,000円 | 1,500,000円 |

| C社 | 2,500,000円 | 0% | 41,667円 | 2,500,000円 |

| 合計 | 5,000,000円 | 83,333円 | 5,000,000円 |

借入金額が600万円の場合

| 返済期間 | 月々の返済額 | 返済額合計 |

|---|---|---|

| 1年 | 516,398円 | 6,196,776円 |

| 3年 | 182,531円 | 6,571,116円 |

| 5年 | 115,996円 | 6,959,760円 |

| 10年 | 66,612円 | 7,993,440円 |

| 返済期間 | 月々の返済額 | 返済額合計 |

|---|---|---|

| 3年 | 166,666円 | 6,000,000円 |

| 4年 | 125,000円 | 6,000,000円 |

| 5年 | 100,000円 | 6,000,000円 |

借金額が600万円の場合、一般的な年利は6%です。返済期間3年の場合、通常ならば月々の返済額は154,385円ですが、それが任意整理後は138,888円です。毎月15,497円も少なくなり、3年間では557,860円も減額できる計算になります。

任意整理とは?|借金を減らせる仕組み

任意整理とは、債権者と直接交渉することで将来発生する利息や遅延損害金をカットしてもらい、残った借金を3~5年で分割返済する債務整理の方法です。

裁判所の手続きが不要なので比較的簡便な手続きで月々の返済額を減らすことが可能であったり、整理する借金も自由に選べるなどのメリットがあります。

財産を処分する必要もなく、仕事に悪影響が及ぶこともないなどデメリットも少ないので、債務整理の中で最も多く利用されている手続きです。

まずは、任意整理で借金を減らせる仕組みを詳しくご説明します。

任意整理で借金を減らすためには債権者との交渉が必要になる

任意整理は裁判所の決定によって強制的に借金を減らすものではなく、債権者との合意によって借金を減らす手続きです。そのため、どこまで借金を減らしてもらうのかについて、債権者と交渉することが必要です。

債権者と交渉する内容は、主に今後の返済額と返済期間についてです。今後の返済額を減らしてもらい、返済期間も延長してもらうことで月々の返済額を減らせますので、完済を目指せるようになります。

債権者にとっても、債務者に自己破産や個人再生をされるよりは、借金を減額してでも返済してもらうことでメリットが得られます。そのため、ほとんどの貸金業者は任意整理の交渉には協力的です。

ただし、債務者が自分で交渉すると一方的に不利な和解案を押しつけられてしまい、あまり借金を減らせない傾向にあります。任意整理をするなら、弁護士または司法書士に依頼して交渉することで、より有利な和解案で合意しやすくなります。

将来発生する利息をカットできる

将来利息とは、今後発生する利息のことです。一般的に、消費者金融からの借金では年18%程度、銀行カードローンでは年10~15%程度の金利で利息が発生します。

任意整理では、この将来利息を交渉によって全額免除してもらい、元本のみを返済していくのが基本となります。

元本をカットしてもらえるかどうかは交渉次第です。しかし、さすがに元本カットは債権者の損失が大きくなるため、応じてもらうことは難しいのが実情です。

遅延損害金をカットできる

遅延損害金とは、借金を返済期限までに支払えなかったときに発生する損害賠償金のことです。

任意整理を始める前に借金を滞納していた場合には、そのときから遅延損害金が発生します。任意整理を始めた後も、和解が成立するまで遅延損害金は発生し続けます。

遅延損害金の利率は利息の利率よりも高く設定されていることが通常です。それに、債権者から一括返済を請求された後や、任意整理を始めた後は残債務全体に対してかかるため、滞納期間が長くなると遅延損害金が高額となりがちです。

この遅延損害金も、任意整理の交渉でカットしてもらえる可能性があります。

ただし、近年では遅延損害金のカットに応じない貸金業者が増えていることに注意が必要です。それでも、事情によってはカットしてくれたり、任意整理を始めてから3ヶ月以内に和解ができればカットしてくれたりなど、柔軟に対応してくれる貸金業者もあります。

とはいえ、一般的には遅延損害金が高額化しないうちに早期の和解を目指すことが重要です。

残債は3~5年で完済する

将来利息と、可能であれば遅延損害金をカットしてもらった後の残債務は、基本的に3~5年で分割返済することになります。

ただし、返済期間も交渉で決めることなので、債権者の意向で左右されることがあります。3年以内での完済を要求する債権者もいれば、事情によっては7年程度まで返済期間を延長してくれる債権者もいます。

債権者に対して、現在の生活状況や今後の収支の見込みなどを丁寧に説明することで、柔軟な対応をしてもらえる可能性もあります。

和解後は毎月返済していくことになりますが、ほとんどの場合、返済が2回遅れると債権者から残債務の一括返済を請求されてしまうことに注意が必要です。

そのため、できる限り余裕をもった返済プランで和解できるように、任意整理の交渉は誠実に、かつ粘り強く行うことが重要となります。

任意整理に応じない業者もある

任意整理の手続きは債権者と交渉しなければ進みませんが、交渉に応じない業者も少数ながらいます。

特に、現在は新規の貸し付けを行わず債権回収のみを行っている業者の中には、会社の方針として任意整理の交渉に応じないところが少なくありません。日本保証やクレディア、アペンタクルなどが有名です。

その他にも、いわゆる街金融業者の中にも任意整理の交渉に応じないところが多いです。

これらの業者に対して任意整理を申し出ると、早々に裁判を起こされる傾向にあるので注意が必要です。法的手段によって、少しでも多くの債権を手っ取り早く回収しようとするのです。

また、基本的には任意整理に応じる業者でも、以下のような場合には交渉に応じないか、応じても厳しい和解条件を要求してくることが多いので注意しましょう。

- 残債務が少ない

- 取引期間が短い

- ほとんど返済していない

任意整理が向いていないケースとは?

任意整理は大きなメリットがある債務整理の方法ですが、どのようなケースでも任意整理ができるわけではありません。

まず、借金総額が大きい場合は、任意整理で解決することは難しいです。ご自身の借金総額をご確認の上で、先ほどご紹介したシミュレーションを参照して返済可能かどうかを検討してみましょう。

収入から生活費などの必要経費を差し引いた結果、シミュレーションの「月々の返済額」が残らない方は、任意整理には向いていないことになります。

その他にも、以下のケースでは任意整理ができません。

- 1. 任意整理に応じない業者との任意整理

- 2. 保証人やその他の担保を提供している借入先との任意整理

- 3. すでに裁判を起こした債権者との任意整理

- 4. 過去に任意整理をして返済中の借入先との2回目の任意整理

ただし、1と2のケースでは、他の債権者とのみ任意整理をすることで解決できる可能性があります。

3のケースでは、裁判が終結する前なら裁判上の和解で分割払いを認めてもらえる可能性が十分にあります。

4のケースでは、過去の任意整理において不利な条件で和解した場合には、再交渉の余地があります。

なお、税金や社会保険料、その他の公共料金の支払い義務は、そもそも任意整理の対象外です。

任意整理をせずに月々の返済額を減らす方法とは

任意整理の他にも、月々の返済額を減らす方法はあります。任意整理ができない、または向いていない場合には、以下の方法を検討してみましょう。

個人再生

個人再生とは、裁判所の手続きを利用して借金総額を大幅に減らせる債務整理の方法です。

返済額の減額幅は、以下のとおり借金総額に応じて決められています。

| 借金総額 | 減額後の返済額(最低弁済額) |

|---|---|

| 100万円未満 | 借金総額と同じ |

| 100万円以上~500万円未満 | 100万円 |

| 500万円以上~1500万円未満 | 借金総額の1/5 |

| 1,500万円以上~3,000万円以下 | 300万円 |

| 3,000万円超~5,000万円以下 | 借金総額の1/10 |

例えば、総額500万円の借金を抱えている場合でも100万円にまで減らすことが可能です。

減額後の借金は、3~5年で分割返済します。100万円を返済する場合なら、月々の返済額は約17,000円~約28,000円(5~3年払い)となります。

安定収入があるものの、任意整理では解決できないほど多額の借金を抱えた方には、個人再生が向いています。

また、個人再生では一定の条件を満たせば「住宅ローン特則」を適用してマイホームを残すことも可能です。住宅ローンを返済しつつ、他の借金を抱えた方には非常に大きなメリットがある手続きといえます。

自己破産

自己破産とは、裁判所の手続きを利用して借金の返済義務をすべて免除してもらえる債務整理の方法です。免責が許可されると、月々の返済額は0円となります。

ただし、一定の評価額を超える財産がある場合には、その財産を処分する必要があります。処分して換価されたお金は、債権者に配当されます。

また、「免責不許可事由」がある場合には原則として免責が許可されません。つまり、借金の返済義務がそのまま残ってしまうということです。

免責不許可事由は破産法第252条1項に列挙されていますが、代表的なものを挙げると以下のとおりです。

- 浪費やギャンブルで多額の借金を作ったこと

- クレジットカードの現金化をしたこと

- 特定の債権者にのみ優先的に返済(偏頗弁済)をしたこと

- 財産隠しをしたこと

ただし、免責不許可事由があっても、その程度やその他の事情によりますが、裁判所の裁量で免責が許可されることが少なくありません。このことを「裁量免責」といいます。

また、自己破産の手続き中は一部の資格や職業に制限がかかることに注意が必要です。例えば、士業と呼ばれる資格を用いる職業や、人のお金を管理するような職業には一時的に就けなくなります。

以上のメリット・デメリットを踏まえると、自己破産は以下のような人に向いているといえます。

- 多額の借金を抱えている人

- 無収入、または収入が少ない人

- めぼしい財産がない人

- 免責不許可事由がないか、あっても軽微な事由であること

- 制限を受ける職種に就いていない人

ある程度の財産を所有している人でも、すべてを整理して一から出直したいという人は自己破産を検討してみるとよいでしょう。

任意整理を弁護士・司法書士に相談するメリット

任意整理をお考えなら、弁護士または司法書士という債務整理の専門家に相談することを強くおすすめします。

相談するだけでも任意整理で解決できるかどうかの見通しがわかりますし、任意整理ができない、向いていない場合には他の解決方法についてもアドバイスが受けられます。

任意整理をすることに決まったら、弁護士・司法書士に依頼することで以下のメリットが得られます。

- 受任通知の送付により督促や取り立てをストップしてもらえる

- 利息引き直し計算により正確な借金額を割り出せる

- 債権者との交渉を任せることができる

弁護士・司法書士に交渉を任せることで労力や時間の負担が軽減されるだけでなく、自分で交渉するよりも月々の返済額を減らせるというメリットもあります。

債権者は、自分で交渉する債務者に対しては強気な和解案を押しつけてくるものです。遅延損害金ばかりか将来利息も全額カットしない、返済期間は3年以内、といった厳しい返済条件での和解を余儀なくされているケースが多く見受けられます。

しかし、弁護士・司法書士は豊富な専門知識と交渉力で対応します。債権者としても、弁護士・司法書士と和解しなければ、裁判を起こさない限り債権を回収できませんので、返済条件については譲歩してきます。その結果、自分で交渉する場合よりも有利な条件で和解が可能となるのです。

まとめ

任意整理は毎月10万人以上もの人が利用していると言われています。債権者と合意の上で借金が減額できる手続きですので、月々の返済負担が減って、誰にも迷惑をかけることなく完済を目指すことができます。

借金返済でお悩みならば、債務整理に強い弁護士・司法書士に相談して、減額できる金額や月々の返済額をシミュレーションしてもらうことをおすすめします。