- 個人再生で債権者に反対されるケースは非常に少ない

- しかし、近年は個人再生に反対する業者が増えつつある

- 小規模個人再生に反対されても給与所得者等再生ができる可能性がある

- 専門家に依頼して業者の反対を回避できることもある

個人再生は、裁判所の手続きを利用して借金総額を大幅に軽減できる制度です。しかし、債権者の中に反対する業者がいると、手続きに失敗する可能性があります。

以前は個人再生に反対する業者の存在を心配する必要はほとんどなかったのですが、最近は反対する業者が少しずつですが増えてきています。そのため、個人再生を申し立てる前に業者の動向を知っておくことが大切です。

今回は、個人再生で業者に反対されるとどうなるのか、どのような業者が個人再生に反対するのか、業者に反対される場合はどうすればよいのかなどについて、分かりやすく解説していきます。

個人再生では債権者の同意が必要なのか?

個人再生は裁判所の決定によって借金が減額される手続きですので、債権者の意向は関係ないと理解している方もいらっしゃることと思います。

そこでまずは、個人再生を成功させるために債権者の同意が必要なのかを確認しておきましょう。

小規模個人再生では同意・不同意が問題となる

個人再生には、次の2種類の手続きがあります。

- 小規模個人再生

- 給与所得者等再生

このうち、小規模個人再生では再生計画案について債権者による書面決議を受けなければなりません。そこで債権者の多数が反対すると「否決」となり、個人再生が失敗に終わってしまうのです。

給与所得者等再生では定められた計算方法で返済額が厳格に算出されるのに対して、小規模個人再生では比較的柔軟な計算方法で返済額を算出することが可能です。そのため、小規模個人再生の方が返済額は少なくなる傾向にあります。

債権者から見ると、小規模個人再生の方が大きな不利益を受けることになります。そこで、裁判所が再生計画案の認可・不認可を判断する前提として、書面決議という手続きで債権者の意向が反映されるシステムが導入されているのです。

小規模個人再生で必要となる「同意」とは

ここでいう「同意」とは、正確に言うと「同意しない旨の回答をしないこと」を意味します。つまり、不同意の意見を回答する債権者がどれだけいるかが問題となるのです。

不同意の意見を出す債権者が以下のいずれかの数に達すると書面決議は否決となります。

- 債権者総数の半数以上

- 総債権額の2分の1を超えた場合

書面決議で否決されるとその時点で手続きが廃止されてしまい、個人再生は失敗に終わります。

業者の反対によって個人再生に失敗するパターン

書面決議が否決されるパターンとして、以下の2つが挙げられます。

- 大口の債権者が反対する場合

- 複数の債権者が反対する場合

それぞれ、具体例を挙げてご説明します。

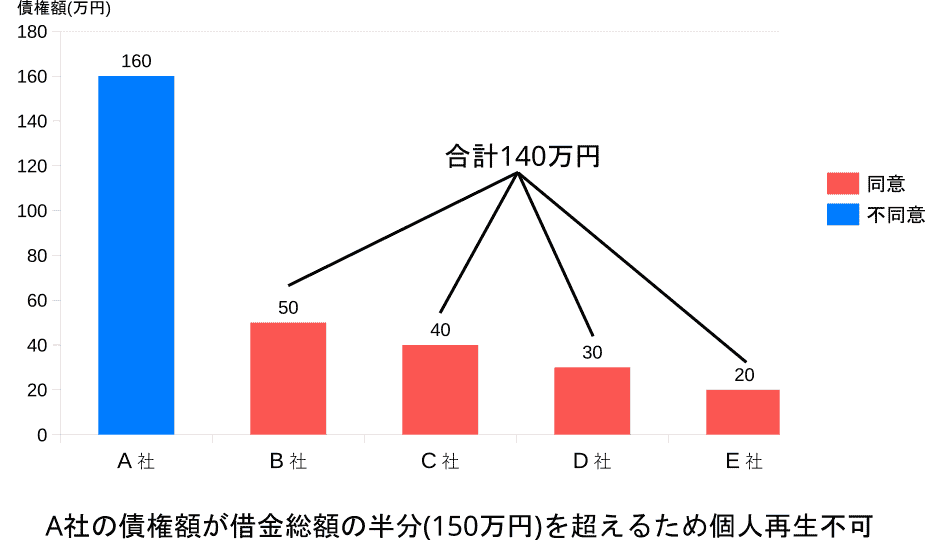

【具体例】

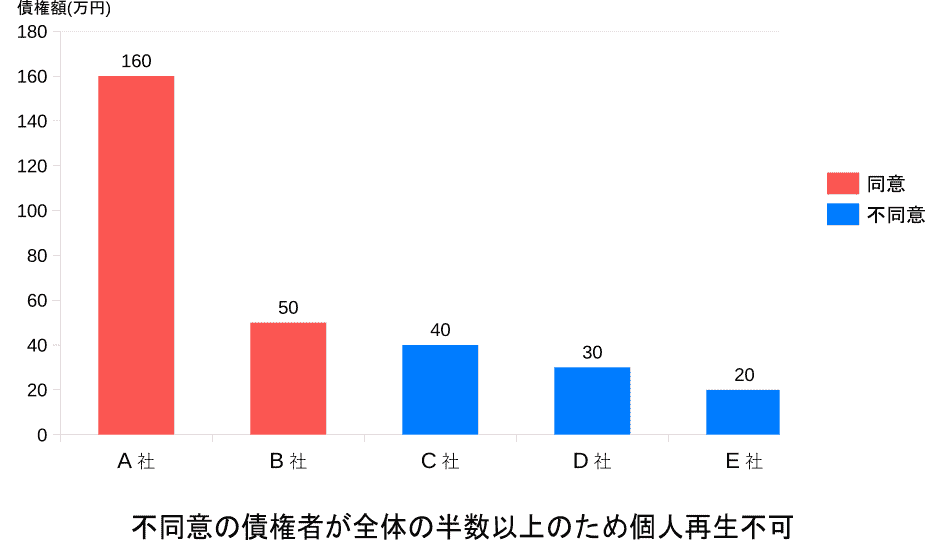

- 借金総額:300万円

- 債権者数:5社

- 各社の債権額:A社160万円・B社50万円・C社40万円・D社30万円・E社20万円

大口の債権者が反対する場合

上記の事例で、A社が書面決議で反対する(不同意の意見を回答する)と、総債権額の2分の1を超える債権者が反対したことになります。それだけで、個人再生手続きは廃止となります。

複数の債権者が反対する場合

C社・D社・E社が反対すると、3社の債権の合計額は90万円で総債権額の2分の1以下ですが、債権者総数の半数以上となるため、やはり個人再生手続きは廃止されます。

その他にも、複数の債権者が反対し、その債権の合計額が総債権額の2分の1を超えることになる場合も、手続き廃止となります。

個人再生に反対する業者はいるの?

以前は一部の債権者を除いて個人再生に反対する業者はほとんどいませんでした。しかし、

近年では少しずつですが、個人再生に反対する業者が増えつつあります。

以下で、債権者の種類ごとに傾向をみていきましょう

信用保証協会

都道府県の信用保証協会は、以前から小規模個人再生の書面決議で反対意見を出すことが多い傾向にありました。現在でもその傾向は変わっていません。

銀行などの金融機関から事業資金を借りている場合、信用保証協会が保証人となっている場合が多く、個人再生では信用保証協会が債権者となります。

事業資金として多額の借り入れをしている人は注意が必要です。

銀行カードローンの保証会社

銀行カードローンの保証会社も、近年では個人再生に反対の意見を出してくる例が見受けられます。

銀行カードローンには系列の消費者金融やクレジットカード会社が保証会社となっていることが多く、個人再生では保証会社が債権者となります。

具体例としては、アコム(三菱UFJ銀行等の保証会社)・アイフル(地方銀行等の保証会社)・楽天カード(楽天銀行の保証会社)などから反対意見が出された例が報告されています。

共済組合

公務員や私立学校職員などが加入する共済組合も、個人再生に反対意見を出すことが多いです。これらの共済組合のローンを利用している人は注意が必要です。

個人の債権者

友人・知人といった個人の債権者は、「あくまでも全額返してほしい」と感情的になって反対意見を出してくることがあります。個人の債権者がいる場合は、個人再生を申し立てる前に事情を伝えて、理解を求めることが重要となります。

逆に言えば、理解を得ることができれば個人再生に同意してもらうことが可能です。家族や親戚が債権者となる場合は容易に理解が得られることも多いですが、感情的な対立がある場合などは誠実に話し合うことが大切です。

政府系の金融機関

政府系の金融機関として代表的な日本政策金融公庫は、以前に「国金」(国民金融公庫)という名称であったときには、個人再生に反対する業者として有名でした。しかし、近年では個人再生に反対するケースは少なくなっています。

ただ、現在でも借りてから間がない場合や、あまり返済していない場合などでは反対してくるケースがあるので、注意は必要です。

一般の貸金業者

銀行、消費者金融、クレジットカード会社等が個人再生に反対することは、以前はほとんどありませんでした。しかし、近年は一部の業者から反対意見が出されるケースが見受けられます。確認できた範囲で具体例を挙げると、以下のとおりです。

- 楽天カード

- アコム

- アイフル

- ジェーシービー、エヌ・ティ

- ティコミュニケーションズ

- フクホー

ただし、これらの業者は必ず反対するという訳では限りません。反対するかどうかは事案の内容によるようです。借りてから間がない場合、あまり返済していない場合、借入額が大きい場合などで反対意見が出されやすい傾向にあります。

その他の業者でも今後、事案の内容によって反対意見を出してくる可能性は否定できません。

実際に業者の反対で個人再生に失敗する確率はどれくらい?

業者が反対したというデータはありませんので代わりに個人再生の失敗数を見ていきます。裁判所のデータ(司法統計)によると、2024年の小規模個人再生事例9,312件のうち、再生手続き廃止となった事例は202件で、2.2%にとどまっています。

そもそも不認可になることが少ないため業者の反対により失敗する事例はさらに少ないと考えられます。

出典:司法統計 p.74 再生既済事件数―事件の種類及び終局区分別 ―全地方裁判所

業者に反対されて個人再生に失敗する可能性が高いケース

以下のようなケースで、債権者の中に個人再生に反対する傾向のある業者がいる場合は、個人再生に失敗する可能性が高くなります。

- 債権者数が少ない(1~3社など)

- 借入先の業者が別の銀行カードローンの保証会社にもなっている

- 総債権額の過半数を有する大口の債権者がいる

- 反対する傾向の業者が複数いる

例えば、楽天銀行(楽天カードが保証)と楽天カードの両方に債務がある場合、個人再生をすると両者とも楽天カードが債権者となります。債権額は合算されて高額となりますので、楽天カードが反対意見を出すと手続きへの影響が強まります。

また、おまとめローンを利用している場合は、その業者が大口の債権者となりがちです。

その他にも、以下のようなケースでは債権者の意向に注意する必要があります。

- 借り入れてから間がない

- 借りた後、ほとんど返済していない

- クレジットカードのショッピングによる換金行為をしている

- 虚偽の情報で融資を申し込み、借り入れを受けた

小規模個人再生で反対する業者が多いときの対処法

小規模個人再生の書面決議で債権者の多数に反対されると、手続きはそこで終了してしまいます。そのままの状態で再度小規模個人再生を申し立てても成功する見込みはまずありません。

反対する業者が多いときには、以下の対処が必要となります。

事前に業者と交渉する

まずは、小規模個人再生を申し立てる前に業者に連絡を取って意向を確認することです。反対すると言われた場合は、事情を伝えて交渉しましょう。

必ずしも同意が得られるとは限りませんが、事前に意向を知っておくことにより個人再生で失敗することを回避できます。

給与所得者等再生を申し立てる

給与所得者等再生なら債権者による書面決議は不要で、一定の条件を満たせば再生計画案が認可されます。

ただし、定められた計算方法で算出される「可処分所得」の2年分の全額を返済に充てなければならないため、小規模個人再生より返済額が大きくなることが多いことに注意が必要です。

事前に返済額を試算し、小規模個人再生による場合とどれくらい異なるかを確認して検討してみましょう。

なお、個人事業主でも毎月の収入の変動が2割程度の幅に収まるの場合は、給与所得者等再生を利用できます。

自己破産の申し立てを検討する

自己破産は、一定の条件を満たせば強制的にすべての借金の返済義務が免除される制度です。

一定の財産は処分されてしまいますが、めぼしい財産がない場合には特に処分する必要はありません。

給与所得者等再生では返済額が大きくなりすぎる場合や、収入の変動幅が大きいために給与所得者等再生を利用できない場合は、自己破産の申し立ても検討してみましょう。

個人再生で業者の反対が気になるときは弁護士・司法書士に相談しよう

インターネットの記事などでは「個人再生に反対する業者はほとんどいない」と解説されていることも多いですが、最近は反対する業者も増えつつある状況です。

そのため、個人再生の申し立てをお考えの方は、弁護士または司法書士にご相談の上、状況を確認することを強くおすすめします。

個人再生の申し立てを弁護士・司法書士に依頼することで、以下のメリットが得られます。

- 個人再生で業者に反対されるかどうかの見通しを教えてもらえる

- 反対しそうな業者がいる場合でも、同意するように交渉してもらえる

- 状況に応じて他の解決方法を勧めてもらえる

- 複雑な手続きはすべて任せることができる

- 受任通知の送付により取り立てや督促を止めることができる

まとめ

個人再生に成功すれば、財産を手放すことなく借金総額を大幅に減少させることが可能で、非常に大きなメリットが得られます。特に、小規模個人再生の方が給与所得者等再生よりも大きなメリットが得られることが多いです。

業者の反対によって小規模個人再生に失敗しないためには、弁護士・司法書士のサポート受けることを強くおすすめします。

法律の専門家の力を借りて、個人再生を成功させましょう。