任意整理は債務整理の中で最も多くの人に利用されている手続きです。借金返済でお悩みの方で自己破産は避けたいけれど、任意整理なら検討したいという方も多いでしょう。

そんな方が気になるのは、「任意整理をしてよかったのか?しなければよかったのか?」といった体験者の生の声ではないでしょうか。

実際に任意整理をした人の口コミや体験談などはなかなか聞けるものではありません。そこで、個人借金SOS編集部では、任意整理経験者にアンケート調査をおこないました。

これから任意整理をしようと考えている方は参考になさってください。

任意整理経験者に聞いてみたアンケート調査

【任意整理アンケート調査】

- 調査媒体:クラウドワークス

- 有効回答数:32人

- 調査期間:2023年4月6日~4月20日

Q1. 債務整理の中で任意整理を選んだ理由を教えてください

自己破産よりもクレジットスコアへの影響が少ないため、将来的な借り入れがしやすくなる可能性があると聞いたから。

当時、任意整理や自己破産の知識が無かったので、市役所で相談に乗ってもらい紹介されました。

弁護士と相談したうえで、任意整理を選択しました。自己破産のように裁判所に行く必要はないですし、収入面も考えて任意整理を選択しました。

日本クレジットカウンセリング協会の弁護士に依頼すると任意整理が無料でできると知ったから。

金額的に自己破産はしなくていいと思ったので。

司法書士の先生とお話して、自己破産はまた喉元過ぎれば借金グセを作りやすく、自分のためにはならないと思ったこと。任意整理して毎月決まった額をちゃんと返していこうと思ったからです。

破産して官報に掲載されたくない

いろいろなところ借りていて、月々の返済が多額になってしまっていて支払いが滞ってしまったため。

すでに行なった知人が、他の方法よりシンプルでその後の生活にも支障がないという評判だったので選びました。

任意整理を選んだ理由は、「裁判所の手続きがいらない」ところです。個人再生や自己破産だと裁判所の手続きが必要になってきて面倒が増えそうなので、任意整理を選びました。

月々支払える額を話し合いの中で提示してもらうことができ、収入は毎月得られる中で少しずつ返せるという安心感と利息を支払わなくて良いという全部返済できそうなイメージを思い描くことが出来たから。

破産手続きよりもダメージが少ないと判断したため。

友人から勧められたからです。

任意整理を行った経験のある知人の紹介があったから。

家族や職場にばれないため

カードローンのしすぎで首が回らなくなってしまったので。

職場の人等にばれないことが最大の理由です。 個人再生はより減額効果が高いですがになると、家の連帯保証人になっている人に書類が送られたり、民事裁判になったりするので、採用しませんでした。

借金を踏み倒した状態が長く続いており、どうにかしなければならないという気持ちが増え続け任意整理をお願いすることになりました。

借金返済のメドが立たなく困り果て、ネットで解決策を検索したところ法律事務所に行き当たり連絡をしました。電話にて相談して任意整理のかたちが良いのではというアドバイスをもらいその方向でお願いすることにしたので任意整理を選択となりました。

自己破産よりマシだと思ったので。

車を持っていたことと、銀行の口座を凍結したくなかった為。

当時抱えていた借金額および借入期間から、返済額がなくなりかつ過払金が戻ってる見込みが大きかったことと、信用が傷つきにくいため。

弁護士頼むと費用がかかりますから まずは自分で整理しようと思いました 仕事をいくつか掛け持ちして返済するのに10年近くかかりました

消費者金融やカードのリボ払いに追われているときに債務整理をした友人からのアドバイスを受けて

自己破産は準禁治産宣告を受けることになり、生活上の制約があるから、より自由な任意整理を選択した。

サイトで任意整理を知り、借金の返済が毎月きつく軽減できるかもと思い選びました。

一番自分に適している方法だと思ったから。

自己破産など考えましたが、やはり今後の影響を考えるとなかなかできなかったのですが、母親が任意整理をして借金が減って同じ弁護士に相談したところ任意整理で対処できる事を知ってそうしました。

任意整理を選んだ理由は、自己破産と違い、信用情報に悪影響を与えず、借金を返済することができる可能性があるからです。

また、借金返済計画を提出することで、借金返済のペースや方法を自分の生活に合わせて調整できる点が魅力的でした。さらに、裁判所による手続きが必要な個人再生に比べ、手続きが簡単で費用も安く済むため、任意整理を選択しました。

ただし、任意整理には債権者の了承が必要であり、全ての債権者が合意しない場合は成立しない可能性があることも認識しています。

債務額が大きいものではなく、自己破産などと比較して費用が安く手続きも簡便だったため。

主人のギャンブルの借金だったため 一括で返すより任意整理するほうが 良いと弁護士に言われたため

司法書士に相談した所、金額的に任意整理を進められたから

債務整理は、大きく任意整理、個人再生、自己破産という3つに大別されます。

その中から任意整理を選んだ理由として多かったのが、「任意整理は手続きが簡単」「自己破産よりも生活への影響が少ない」といった声が多く聞かれました。

また、「自己破産は借金癖がつくため、任意整理をすることによって、きちんと返済することが大切」といった司法書士からの提案を受けた人もいたようです。

依頼者の今後の生活設計を考えた有意義なアドバイスと言えるでしょう。

Q2. 任意整理をして困ったことはありましたか?

弁護士費用や手数料などの費用がかかるため、負担が大きかった。

5年間はローンでの購入が出来ない事やクレジットカードの審査に通らなかった事です。

手続きは弁護士に依頼したので、何の不便もありませんでした。ただ、任意整理後は携帯本体の分割払いができなくなって、一括払いになってしまいます。

特にないが、日本クレジットカウンセリング協会の場合は無料で任意整理ができる代わりに数ヶ月の間家計簿をつけて提出しなければならないのが少し大変だった。

クレジットカードが作れないこと。

ネットで新幹線の切符を買ったとき、決済方法がクレカ決済しかなくてクレカを持てない作れない期間中は親にクレカを借りて決済しなければならなかったこと。

金融機関からいろいろ言われた。

5年間はクレジットカード等を作れないといわれて、試しに審査をしたがどこも通らなかった。 カーローンや脱毛サロンのローンも通らなかった。

友人の目など周囲の意見や見方が変わるのではないかという心配がありました。

任意整理することで、借金の元金も減るのかなと思っていたのですが、借金元金はそのままで返済期間も決まっていたので、思ったよりも毎月の返済額が下がらなかったため、もう少しゆっくり返せるのかなと思っていただけに困りました。

途中で月々の返済額を変えようと思ったら再度交渉が必要だと言うこと。一定した毎月の給料が無ければしんどくなる。

社会的なイメージやローンなどの審査が通らないこと。

なかったです。

ブラックリストに登録されてたことで、新たに借り入れできない期間が発生してしまい、期間中はクレジット決済もできない状態だったことでなにかと不便を感じた。

クレジットカードが作れないこと。

とにかく担当のスタッフの対応力や理解力がない。こちらの都合も全然わかってもらえないし、最終的には折り合いがつかなくなって裁判沙汰になってしまった。

任意整理を取り扱う法律相談所がたくさんネットで紹介されていて、自分を担当してくれる相談所が最も良いところなのかはわからないこと。

特に困ったことはありませんでした。強いて言うのであれば、家族に借金があることを打ち明けるのに勇気が必要でした。

その後クレジットカードの取得や利用ができなくなりネットで買い物がしにくくなるなどで困った。

返済期間が長くなった。

当然なのですが新しくカードやローンを組むことができず、また高価な買い物も出来なくなったこと。

特にありません。

返済中にまた借金をしないか心配でした あと消費者金融から借りられる限度額が上がりましたよとメールで来てまた借金をするのかと思いましたが 苦労して返済して来ているのだからよっぽどの理由がない限り消費者金融で借金は2度としないと誓いました。

新規でクレジットカードを作り辛くなった。

任意整理後の数年間は、クレジットカードを作成できないこと。

信用情報機関に登録され新たなローンができなくなったり、カードが作れなくなったりしました。

特にありません。

クレジットカードを作れないのが少し困りましたが、それ以外は問題ありませんでした。

任意整理を行うと、返済計画に従って支払いを行っているにもかかわらず、債権者からの支払い督促が届くことがあります。これは、債権者側のミスやシステム上の問題などが原因で起こることがあります。

その場合は速やかに債権者に連絡を取り、支払いが行われた旨を証明する必要があります。また、任意整理を行ったことが信用情報に記録され、信用度に影響を及ぼすことがあるため、注意が必要です。

クレジットカードが使えなくなりましたが、デビットカードなどを代用すればいいので不便はあまり感じていません。

気分的に一括で返す方が気が楽でした。 毎月毎月定額ずつ払い続けるのに 少しストレスを感じました。 クレジットカードが使えなくなりました。

任意整理した事が会社もしくは、家族にバレないか心配でした。

任意整理で困ったこととして、約半数の人が挙げているのが金融ブラックになったことで「ローンを組めなくなった」ということでした。

任意整理をすれば、その後の約5年間クレジットカードは作れないということはわかっていても、いざ直面すると不便に感じるようです。

しかし、中にはデビットカードを使用したことで、カードの影響はさほど気にならなかったという意見もありました。任意整理後は、家族カードやデビットカードなどを代用するのが良さそうです。

Q3. 任意整理をしてよかったですか?

- よかった:30人

- よくなかった:2人

回答者32人のうち30人が「任意整理をしてよかった」という結果でした。「よくなかった」と回答した人は2人だけですので、ほとんどの人が結果に満足していることがわかります。

「クレジットカードが作れない」「ローンが組めない」といったように、生活は不便になるものの、借金を減額できたというメリットはそれを上回るようです。

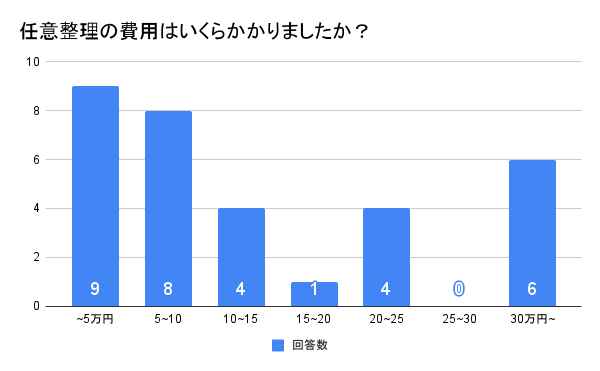

Q4. 任意整理の費用はいくらかかりましたか?

- 0円

- 0円

- 17,000円

- 一社あたり20,000円

- 25,000円

- 30,000円

- 30,000円

- 33,000円

- 40,000円

- 42,000円

- 50,000円

- 50,000円

- 50,000円

- 50,000円

- 50,000円

- 50,000円

- 60,000円

- 100,000円

- 100,000円

- 100,000円

- 120,000円

- 170,000円

- 200,000円

- 200,000円

- 200,000円

- 200,000円

- 300,000円

- 300,000円

- 300,000円~350,000円

- 330,000円

- 500,000円

- 820,000円

※ 費用が0円の回答者は日本クレジットカウンセリング協会に相談しているため、無料で任意整理をしたものと思われます。

任意整理にかかった費用で最も多かったのが5万円以内です。債権者が1社だけといったケースや自力で任意整理の手続きをおこなったため費用を低額に抑えることができたという人が多いことがわかります。

一方で80万円を超えている人もおり、任意整理は債権者数が多くなると、個人再生や自己破産よりも費用が高額になるケースがあることがわかります。

Q5. 何の借金を任意整理しましたか?

クレジットのリボ払い150万円

アコム 50万円、プロミス、30万円、アイフル 50万円、レイク 30万円、オリエントファイナンス 200万円(車のローン)

(合計3,600,000円)

カードローン プロミス 50万円、東京三菱東京UFJ銀行バンクイック 50万円、アコム 30万円

(合計130,000円)

アコムのリボ払い50万円、プロミスのリボ払い50万円、アイフルのリボ払い20万円、みずほ銀行カードローンのリボ払い55万円、セゾンカードのクレジット枠35万円 ※利息、遅延損害金込み

(合計2,100,000円)

アコム、レイクで借りたお金

三井住友VISAカードで70万円

三井住友カード カードローン 300万円

アコムキャッシング 500000、アイフルキャッシング 500000、レイクキャッシング 1000000

(合計2,000,000円)

プロミスのリボ払い150万円

クレジットカード3社のリボ払い 200万円

アイフル100万円、三菱UFJリボ払い70万円、メルペイ20万円

(合計1,900,000円)

アイフルのリボ払い30万円

クレジットカード延滞300万

アイフルのリボ払い120万円

消費者金融三社 合計500万円

プロミスの100万円

JALカードのリボ払い280万、楽天カードのリボ払い180万、linepay180万、オリックスローン30万、smbcモビット98万

(合計7,680,000円)

アコム 借入100万

アコムの分割払い200万円、銀行のマイナス残高30万円

(合計2,300,000円)

プロミス300万円

楽天カード 40万、ライフカード 64万、PayPayカード33万、トヨタファイナンス、TSカード 22万、セブン銀行カードローン 30万、イオン銀行カードローン 110万

(合計2,990,000円)

レイクのリボ払い180万円

レイクのリボ払い20万円

楽天カードのショッピング枠100万円、レイクでの借入50万円

(合計1,500,000円)

銀行のカードローン600万円、クレジットカードのカードローン300万円、消費者金融のローン100万円の合計1,000万円

プロミスで50万円、レイクで70万円、アコムで80万円

アイフルのリボ払い300万円です。

アコムのリボ払い100万円、プロミスのリボ払い100万円、JCBのクレジットカード50万円

(合計2,500,000円)

アイフルの借り入れ180万

クレジットカード会社3社のリボ払い

アコムのリボ払い100万円、アイフルのリボ払い30万円

(合計1,300,000円)

アコムリボ払い200万、レイクリボ払い200万

(合計4,000,000円)

※ 合計金額は編集部が記載。

任意整理の対象となった借金は、ほとんどの人がカードローン、大手消費者金融でした。

Q6. 借金はいくら減りましたか?

- 0円

- 0円

- 0円

- 0円

- 50,000円

- 75,000円

- 100,000円

- 120,000円

- 150,000円

- 200,000円

- 200,000円

- 200,000円

- 200,000円

- 250,000円

- 300,000円

- 300,000円

- 450,000円

- 500,000円

- 500,000円

- 500,000円

- 500,000円

- 600,000円

- 700,000円

- 1,000,000円

- 1,000,000円

- 1,300,000円

- 1,500,000円

- 1,800,000円

- 2,000,000円

- 2,000,000円

- 3,000,000円

- 借金は減りませんが、任意整理後の利息はなくなりました。

※ 0円の回答者は任意整理に失敗したか、任意整理では利息しか減らせないため「元金は1円も減らせなかった」として0円と回答したと思われます。

任意整理は元本が減額されることは少なく、将来利息のカットや遅延損害金の免除が主ですので個人再生と比べて減額幅はさほど大きくありません。

しかし、中には150万円~300万円もの減額幅となった人もいました。

Q7. 弁護士・司法書士に依頼しましたか?

- 弁護士:22人

- 司法書士:6人

- 依頼していない:4人

8割以上の人が弁護士・司法書士といった法律の専門家に依頼していることがわかります。債務整理は弁護士に依頼するイメージを持つ方が多いせいなのか、2/3以上は弁護士に依頼しています。

任意整理は債務整理の中では比較的簡単な手続きといわれていますが、それでも金融知識や法律知識も必要になるため、ほとんどの人は専門家に任せようと考えるようです。それでも、4人の人は自力で任意整理の手続きをおこなっていました。

Q8. 弁護士・司法書士に依頼した場合はどの事務所に依頼しましたか?

今回のアンケート回答者が任意整理を依頼した弁護士、司法書士は以下の事務所でした。

- アヴァンス法律事務所

- アクア司法書士事務所

- アディーレ法律事務所

- アディーレ法律事務所

- おしなり法律事務所

- クラウンズ法律事務所

- クラウンズ法律事務所

- グリーン司法書士法人

- ささき司法書士事務所

- サリュ法律事務所

- ライズ法律事務所

- 旭合同法律事務所

- 渋谷法務総合事務所

- 杉山事務所

- 西田法律事務所

- 西脇司法書士事務所

- 多摩・相模法律事務所

- 天音総合法律事務所

- 日本クレジットカウンセリング協会

- 日本クレジットカウンセリング協会

- 富士桜法律事務所

- 弁護士法人響

- 堀政哉法律事務所

- 綿島法律事務所

- 琥珀法律事務所

- 依頼していない

- 依頼していない

- 依頼していない

- 依頼していない

- 回答なし

- 覚えていない

- 法律事務所の名前は覚えていません。すいません。

Q9. 任意整理の手続きはスムーズにできましたか?

- スムーズだった:31人

- スムーズにいかなかった:1人

1名を除いて任意整理の手続きはスムーズだったと回答しています。弁護士・司法書士に依頼すれば、本人の手間はほとんどなく、手続きはほぼ失敗なく終わることがわかります。

Q10. 任意整理をして仕事や家族に影響はありましたか?

- 影響はなかった:21人

- 家族にのみ影響があった:7人

- 仕事にのみ影響があった:2人

- 仕事・家族に影響があった:2人

約2/3の人は任意整理をしても影響はなかったと回答しています。一方、何らかの影響があったという人は11人いました。

任意整理をしても生活に影響をきたすケースはほとんどないため、おそらく「家族にバレた」「カードが使えない」といったような影響かと思われます。

Q11. 保証人とトラブルになりましたか?

- 保証人とはトラブルなし:32人

- 保証人とトラブルあり:0人

回答者全員が保証人とはトラブルにならなかったという答えています。そのうち21人は「そもそも借金に保証人はついていない」ということでした。

Q12. 任意整理をしたことが周囲にバレましたか?

- バレていない:19人

- バレた:5人

そもそも任意整理したことを隠していない:8人

任意整理は弁護士・司法書士に依頼すれば家族や職場にバレずに手続きをすることが可能です。バレずに手続きをした人は半数以上の19人で、周囲に隠さずに任意整理した人は8人いました。

家族の理解が得られるならば、借金があることや任意整理をすることは事前に伝えたほうが、後々トラブルにならず、その後の生活設計も立てやすくなるでしょう。

まとめ

今回の任意整理のアンケート結果を見ると、利用者のほとんどが結果に満足していました。

任意整理をすると金融ブラックになって約5年間は「カードが作れない」「ローンが組めない」などのデメリットが生じますが、借金を抱えた人にとって、将来的な利息がカットされて、借金が減額されるというメリットのほうが大きかったということでしょう。

借金完済の目処が立たないという方は、任意整理という解決手段を検討なさってはいかがでしょうか。