- 借金返済のために借金することで利息がますます増えて返済額が増大する

- コツをつかんで生活を見直せば自力で借金を返済することは可能

- 自力返済が難しいと感じたら債務整理で借金を減免することが有効

返済日までにお金が用意できなくなって、別な貸金業者からお金を借りて返済に充てているという方は少なくないでしょう。返済が苦しくなってくるとそのような自転車操業に陥りがちです。

しかし、借金返済のために借金をすると利息の分だけ借金がどんどん増えていきます。借金返済のために借金を重ねてしまうというのはデメリットしかありません。

この記事では、借金返済のために借金を繰り返すことでどのようなデメリットが生じるのか、自力返済で早めの完済を目指すためのコツ、さらには自力返済が難しい場合に借金を減らす対処法について、わかりやすく解説します。

借金返済のために借金するデメリット

他社から借金したお金を返済に充てれば、当面は貸金業者からの督促を回避できますが、あくまでもその場凌ぎに過ぎません。

借りては返す行為を繰り返せば繰り返すほど深刻な自転車操業に陥ります。借金返済のために借金をすることには、以下のようなデメリットがあります。

元金が減らない

当然のことですが、他社からの借金で返済をしても、元金は一切減りません。

例えば、B社からの借金でA社に返済しても、A社からの借入残高は減るものの、B社からの借入残高は新たに増えます。元金が減ることはなくむしろ総額が増えることになり、債務超過の道を突き進むことになります。

利息が利息を呼んで返済総額が増える

借金返済のために借金をすると、利息が利息を呼ぶようにして返済総額が増えることになります。

B社から3万円を借りてA社に返済した場合、単にA社からの借入残高が3万円減り、B社からの借入残高が3万円増えるわけではありません。以下のように、利息がかかってしまいます。

- A社からの借入残高は「3万円-利息」しか減らない

- B社には「3万円+利息」を返済しなければならない

この仕組みにより、返済のために借金をすることで利息の負担が増大していくのです。

借入件数が次々に増える悪循環に陥る

借金返済のために他社から借金をする状態であれば、元の借入先からは枠一杯まで借りていることでしょう。

例えば、A社から50万円の枠一杯まで借りてしまい、新たに契約したB社で30万円の枠ができたとします。B社からの借金でA社に返済をしていくと、上記のようにA社・B社の両方から利息を請求されるため、やがてB社からも枠一杯まで借りてしまうことでしょう。

そうすると、さらにC社と契約し、A社とB社に返済する必要性が生じてきます。この繰り返しで、借入件数が次々に増えるという悪循環に陥る可能性が非常に高くなります。

多くの場合は、返済のため以外にも、生活費や突発的な支出のために借りてしまい、新たに契約した借入先の枠もすぐ一杯になってしまいます。

どこからも借りられなくなる

消費者金融やクレジットカードのキャッシングには「総量規制」というものが適用されるため、総額で年収の3分の1までしか借りることはできません。

そのため、借金返済のために借金を繰り返し、借入総額が増えてくると、やがてどこからも借りられなくなります。

銀行カードローンには総量規制は適用されませんが、借入件数や借入総額が大きくなると審査に通りにくくなるので、無限に借りられるわけではありません。

いずれ返済不能となり財産も差し押さえられる

借金しなければ返済できない状況であれば、どこからも借りられなくなると、途端に返済不能になってしまいます。

返済が滞ると遅延損害金が発生するため、返済額はますます増大していきます。返済できなければ借入先から一括返済を請求され、最終的には裁判を経て給料や預貯金を差し押さえられる恐れがあります。

このような結末を回避するためには、借金返済のために借金をすることは控えるべきです。

闇金のような違法金融業者に手をだしてしまう

一般金融のどこからも借りられなくなってしまい、それでも返済を続ける場合、借りる相手は闇金のような違法金融しかいません。

「今月を凌げば何とかなる…」と安易に闇金に借りてしまうと、超高額な利息と過酷な取立てにより、ますます返済は困難になって追い込まれることになります。

借金返済のために闇金に手を出してしまう人は跡を絶ちませんが、いくら経済的に苦しくなっても違法金融業者とは絶対に関係性を持ってはいけません。

借金返済のために借金してしまう原因

借金返済のための借金がいけないことだと理解してはいても、つい借りてしまう人も多いのが実情です。

この「つい借りてしまう」ことを控えるためには、事前に以下の原因を知っておく必要があります。

利息の金額の大きさを知らない

貸金業者からの借金に利息がかかることは知っていても、具体的に利息をいくら支払わなければならないのかを把握している人は少ないものです。

消費者金融から50万円の借金をしたら、50万円を返せばよいというものではありません。金利18%で、46回払いの契約だとすると、返済総額は69万5,000円以上になります。

利息が19万5,000円もかかるのです。毎月の返済額は約1万5,000円ですが、初めのうちはその半分近くが利息の支払いに消えてしまいます。

これほど大きな利息の金額を支払うということを知らないため、「利息は微々たる金額に過ぎない」などと安易に考えて借りてしまうことが借金地獄の始まりです。

家計の収支を把握していない

利息の負担を把握していたとしても、現実問題として返済に追われていると、「借金をして返済しよう」という誘惑にかられてしまいます。

しかし、生活費を支払いながら借金を返済していくことは、容易ではありません。返済資金を捻出するためには、毎月の生活費をいくらまでに抑える必要があるのかを正確に割り出す必要があります。

そのためには、まず家計の収支を把握することが不可欠です。家計を省みれば自分の収入に見合った返済可能な金額を算出できます。しかし、多くの人は借金を返済することが目的と化しているため、家計収支にまで頭が行かないという実情のようです。

その場しのぎで完済する計画が立てられない

借金返済のために借金をする人は、その場しのぎで完済計画を立てようとしない傾向があります。言い換えると、完済するためにはどうすればよいのかを本気で考えていないと言えます。

これまでにご説明してきたように、他社から借りて返済する行為は自転車操業です。督促は待ってもらえるため時間稼ぎにはなりますが、その時間の間に利息は積み上がります。

とりあえず今月の返済ができれば借金総額が増えてもよい、といった考え方では、完済することは困難になります。

自力で借金を早く返済するコツ

約定の返済額をギリギリ何とかして返済しているような状態では、いつまで経っても借金は減りません。自力で借金を早期に完済するためには、いくつかのコツがあります。

自力で完済を目指す方は、以下のことを実行していきましょう。

リボ払いをやめる

リボ払いとは、カードやキャッシングの利用額や利用件数にかかわらず、毎月の返済額が一定となる支払い方法ですが、これをやめるだけでも今後の返済額が減るか、または増やさないことが可能となります。

リボ払いで毎月の返済額を低額に設定すれば、返済は楽に感じると思いますが、実はこの方法では返済額に利息が占める割合が大きくなリます。

いくら返済してもなかなか元金が減らず、返済期間は長期間になるため、いつまで経っても借金生活から抜け出せません。

カード会社によってはリボ払いから分割払いに変更できる会社もあります。ホームページなどから、返済方法を一括払いまたは通常の分割払いに設定を変更しましょう。そうすることにより、元金を減らしやすくなります。

返済計画を立てる

多くの場合、借金の返済は長期間に及びます。最後まで返済を継続するためには、計画を立てることが重要です。

まずは、借金の現状を把握する必要があります。以下の事項を確認し、表にまとめてみましょう。それぞれ、借入先のホームページなどで確認できるようになっています。

どこから借りているのかもわからなくなっている場合は、信用情報機関に情報開示請求すれば調べることが可能です。

- 借金残高(借入先ごと)

- 金利(借入先ごと)

- 約定どおりに返済した場合に支払うべき利息(借入先ごと)

- 毎月の返済額(借入先ごと)

- 返済総額(借入先ごとの合計)

- 毎月の返済額の合計

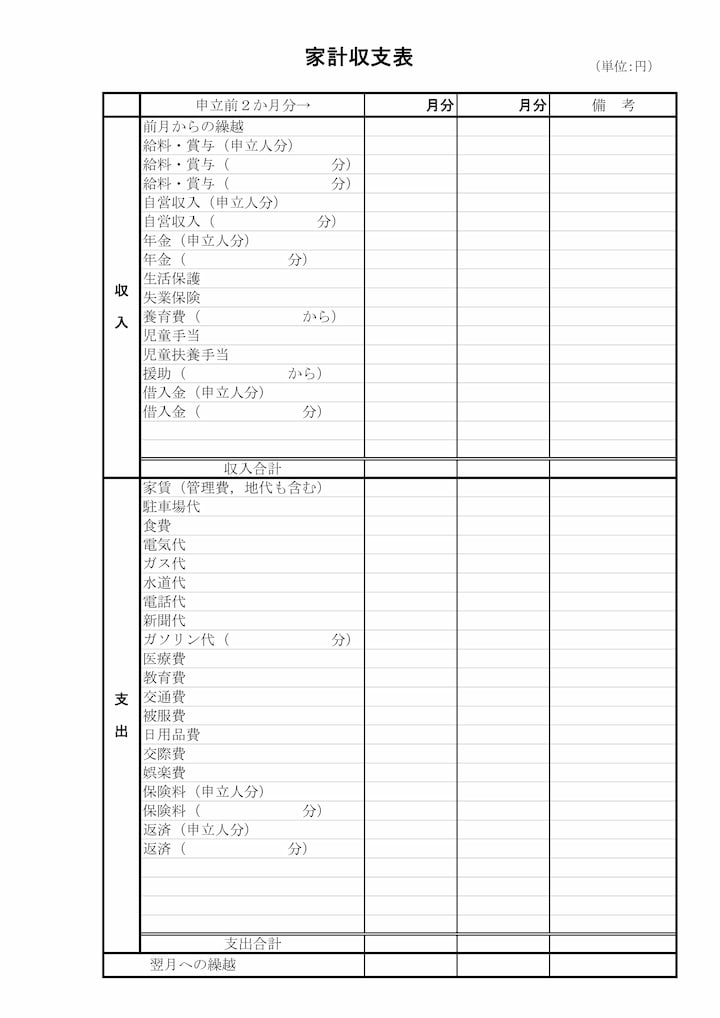

家計表をつくる

次に、家計の現状も把握しなければなりません。毎月の収入と支出をまとめた家計表を作成しましょう。

支出については、実際に支出している金額を正確に書くことが重要です。まずは今の生活でどれだけのお金を使っているのかを把握する必要があるからです。

家計表が完成したら、毎月返済に充てることが可能な金額がわかります。そして、借金の現状と照らし合わせて、いつまでに完済したいのか、そのために毎月いくらずつ返済していくのかという返済計画を立てていきます。

毎月の固定費を減らす

返済計画を立てる際には、家計の収支を見直す必要があることが多いでしょう。現状では毎月の返済が間に合わないという場合には、この作業が必須です。

無理のない範囲内で、支出を抑えることを検討しましょう。当然、浪費やギャンブルなどは控えるべきですが、必要な生活費まで切り詰めすぎると長続きしません。

できる範囲から始めるのが良いですが、一般的に毎月発生する固定費を見直すと節約効果が高くなるのでおすすめです。

以下の項目を中心に削減を検討してみるとよいでしょう。

- 住居費

- 水道光熱費

- 通信費

- 保険料

- 車両関係費

- サブスクリプション料金

- 教育費

副業をして増収する

支出を抑えるとともに、収入を増やすことができれば借金返済を加速することが可能です。

残業を増やしたり、仕事を掛け持ちすることも考えられますが、ケガや病気をすると余計に経済状態は悪化しますので、無理のない範囲内で検討しましょう。

近年では、パソコンで手軽にできる副業もありますので、やりやすいものを探して取り組んでみるとよいでしょう。

なお、ギャンブルやFX、暗号資産などへの投資で増収を図ることはやめましょう。慣れない投資でお金を稼ごうとすると、逆に有り金すべてを失ってしまうことになりかねません。

繰り上げ返済をする

以上の工夫によって返済余力が持てるようになったら、繰り上げ返済を検討しましょう。

繰り上げ返済のメリットは、全額が元金に充当されることです。元金が減ると利息の負担も減りますので、効率よく借金を減らしていくことができます。

毎月の約定額を返済しながらも少しずつお金を貯めていき、ある程度の金額が貯まったら繰り上げ返済に充てるとよいでしょう。

金利の高い業者を優先して繰り上げ返済する

繰り上げ返済をする際には、金利の高い業者に優先的に返済することをおすすめします。金利の高い借金の元金を減らすことで、利息の負担を減らす効果が高まるからです。

銀行カードローンよりは消費者金融からの借金の方が金利は高いので、両方を利用している場合は、消費者金融を優先して繰り上げ返済をする方が得策です。

借金返済のための借金から自力で抜け出せないときの対処法

現状を把握した結果、そもそも自力での返済継続は難しいという方もいらっしゃることでしょう。そんなとき、他社からの借金で返済を継続しても解決につながらないことは、これまでご説明してきたとおりです。

自力返済が難しいときは、以下の対処法によって解決を目指しましょう。

親族・知人などからの援助で一括返済する

家族・親戚、知人に資金援助を依頼できる場合は、援助を受けて貸金業者に一括返済してしまう方が得策です。

当然援助してくれた人への返済は必要になりますが、通常は利息が不要になり、毎月の返済に追われることもなくなるため、物心両面で負担を軽減できるでしょう。

ただし、良好な人間関係を維持するためには、少しでも利息を設定して誠意をもって返済していくことが大切です。

おまとめローンで一本化する

おまとめローンも上手に利用すれば、借金返済に大きな効果を発揮します。低金利のローンで借金を一本化できれば、利息の負担が大幅に軽減されるからです。

ただし、おまとめローンは返済が長期化しやすくなります。また、おまとめしたことによって完済した貸金業者からの借入が再度可能になることから、再び借金してしまうことにも注意が必要です。

おまとめローンを利用するなら、以下のポイントを守りましょう。

- 現在の借入先よりも低金利の商品を選ぶ

- 可能な限り繰り上げ返済に努める

- 完済した業者からは二度と借りない

- 新たな借り入れもしない

債務整理をする

どうしても借金返済が難しいときは、債務整理も視野に入れましょう。法律に則って借金を減免することで、無理なく解決することができます。

債務整理には、主に以下の3種類の手続きがあります。

- 任意整理…債権者と個別に交渉して今後の返済額や返済方法を調整する手続き

- 個人再生…裁判所の手続きを利用して借金総額を大幅に減額する手続き

- 自己破産…裁判所の手続きを利用して借金の全額免除を認めてもらう手続き

どの手続きを選べばよいのかは、借金額や借入先業者の意向、収入や資産の状況、職業など様々な事情によって異なります。

選択を誤るとスムーズに借金問題を解決できない恐れがありますので、弁護士または司法書士に相談し、専門的なアドバイスを受けた方がよいでしょう。

まとめ

借金返済のために借金をすることは、その場しのぎでしかなく、かえって借金問題が悪化する可能性が極めて高いです。自転車操業に陥ったら、自力で返済を続けるか、債務整理といった借金救済方法を利用するかの2択に迫られます。

自力で借金を完済するためには、返済計画を立て、地道に返済を継続する必要があります。長期間にわたる努力を要するので覚悟を持って続けることになります。

現時点で借金を減らすのは困難だと感じたら、無理をせず債務整理を選択するのも間違った方法ではありません。その際には、まずは弁護士・司法書士にご自身の借金状況を説明して、どのような解決方法が適しているかを相談してみるのが良いでしょう。

脚注