- 任意整理をして後悔する人は少なくない

- 任意整理しなければよかったと思う理由はある程度共通している

- 任意整理に失敗しても解決方法はある

- 後悔しないためには債務整理に強い弁護士・司法書士に依頼することが重要である

任意整理は、債権者と直接交渉することにより利息を免除してもらい、借金の返済額を減らすことが可能な債務整理の方法です。

毎月の返済額が減るため生活は楽になりますし、財産を処分する必要もなく、手続きの負担が軽いなど大きなメリットがあるため、人気が高い手続きでもあります。

しかし、中には「任意整理しなければよかった」と後悔する人がいることも否定できません。なぜ任意整理をして後悔することになるのでしょうか?

この記事では、任意整理をして後悔するケースやその原因をご紹介するとともに、万が一、「任意整理しなければよかった」と思ったときの対処法についてもわかりやすく解説していきます。

任意整理とは

任意整理とは、債権者と直接交渉することによって借金を減額してもらうことが可能な手続きのことです。基本的には今後の利息をカットしてもらい、残った借金を3年~5年程度の分割払いで返済していくことになります。

借金総額が比較的少なく、毎月の返済額を減らせば返済していける人にとっては大きなメリットがある債務整理の方法です。

裁判所を介して行う必要がある個人再生・自己破産と比べて、任意整理には以下のメリットがあります。

- 手続きの負担が軽い

- 費用の負担も軽くなる傾向がある

- 財産を処分する必要がない

- 整理する債務を自由に選べるので保証人に迷惑をかけずにすむ

- 仕事に影響が及ぶ心配がない

- 手続きは非公開なので誰にも知られずに借金を整理しやすい

【アンケート調査】任意整理した人が後悔した理由は?

任意整理した人の中から、「任意整理しなければよかった」「後悔した」という声が聞かれることがあります。

果たしてその理由は何なのか?を調べるために、実際に任意整理した人にアンケート調査を実施しました。 これから任意整理を検討されている方は参考になさってください。

【調査概要】

- 調査実施日:2022年11月

- 調査内容:任意整理について

- 有効回答数:49

- 調査媒体:クラウドワークス

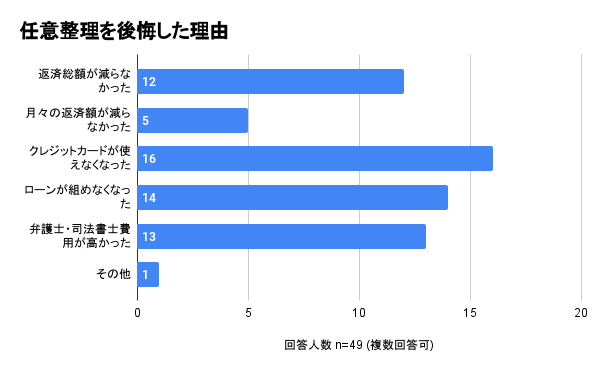

任意整理を後悔した理由

【後悔した理由と人数・割合】

- 返済総額が減らなかった:12人(約24%)

- 月々の返済額が減らなかった:5人(約10%)

- クレジットカードが使えなくなった:16人(約33%)

- ローンが組めなくなった:14人(約29%)

- 弁護士・司法書士費用が高かった:13人(約27%)

- その他:1人(約2%)

任意整理をしたことを後悔した理由で最も多かったのが、金融ブラックになったことでクレジットカードが使えなくなったり、ローンを組めなくなるというものでした。(合わせて約62%)

金融ブラックになることは任意整理をする前にわかっていたことですから、任意整理したことへの後悔というよりも、いざ自分がブラックになってみて、不便さを実感することで、不満に感じたというのが主な理由でしょう。

また、思ったほど返済総額や月々の返済額が減らなかったという回答も合わせると34%でした。期待していたほど減額できなかったということですが、債権者(貸金業者)の中には任意整理の交渉を一切受付けない業者もあります。そのような業者から借入れをしていた人もこの中には含まれているかもしれません。

減額幅について心配があるなら、事前に弁護士・司法書士にどれぐらい減らせるかを確認して、納得した上で任意整理することをおすすめします。

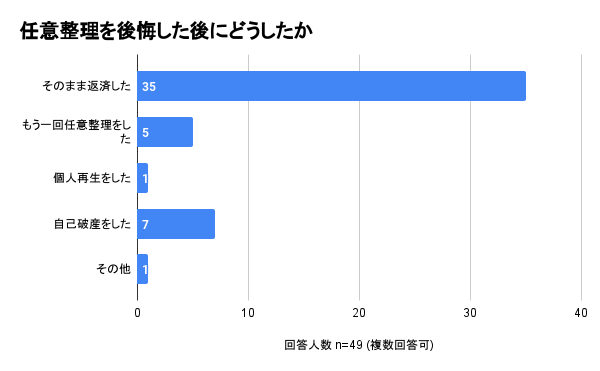

任意整理を後悔した後にどうしたか

【その後どうしたか人数と割合】

- そのまま返済した:35人(約71%)

- もう1回任意整理をした:5人(約10%)

- 個人再生をした:1人(約2%)

- 自己破産をした:7人(約14%)

- その他:1人(約2%)

任意整理後にどうした、という回答で最も多かったのが、そのまま返済を続けたいうことでした(約7割)。大半の人が大なり小なり借金減額できたことで、完済の目処が立って、返済を続けるということがわかります。

また、再度任意整理をした人が約10%いました。これは、「担当弁護士に辞任される」「司法書士をチェンジする」「債権者を追加介入する」など、進行していた任意整理を途中でやめて、新たにやり直しをおこなった人が1割もいるということになります。

中には任意整理を選択したけれど返済が難しくなって、自己破産に切り替えた人が14%、個人再生に切り替えた人も2%いました。

任意整理をおこない、そのまま完済できれば問題ありませんが、やり直しや別な債務整理への切り替えは時間も費用も余計にかかります。事前に債務整理に強い弁護士・司法書士に相談の上、慎重に手続きや返済方法などを検討するのがよいでしょう。

任意整理しなければよかったと後悔するケース

大きなメリットがある任意整理ですが、実際に手続きをした人から「任意整理しなければよかった」という声を聞くこともあります。

任意整理をして後悔するのは、主に以下のようなケースです。

クレジットカードが使えなくなった

任意整理をすると、信用情報機関に事故情報が登録されます。いわゆる「ブラックリスト」に載った状態となり、その後の約5年間は以下のようにクレジットカードが使えなくなります。

- 手続きの対象とした債権者が発行したクレジットカードは強制解約となる

- 手続きの対象外としたクレジットカードも3~6ヶ月程度で強制解約される

- クレジットカードの新規作成もできなくなる

キャッシュレス決済が普及した現在の社会では、クレジットカードが使えなければ不便に感じることが多いものです。

ローンを組めなくなった

ブラックリストに登録される影響で、任意整理をしてから約5年間は新たな借入やローンの利用もできなくなります。

- 生活費が不足しても借入ができない

- 事業資金の融資も受けられない

- 住宅ローンが組めない

- 自動車ローンも組めない

- 子どもの奨学金の保証人になれない

このように、ご自身だけではなく家族の生活設計にも悪影響が及ぶ可能性があります。

スマートフォン端末の分割購入ができなくなった

最近のスマートフォン端末は高額なものが多いため、分割で購入する人が増えています。しかし、任意整理をすると分割購入はできなくなります。

なぜなら、携帯電話やスマートフォンの分割購入は「信用取引」に該当するため、申込みを受けた携帯電話会社が個人の信用情報を確認するからです。

事故情報が登録されていると「返済能力なし」と判断されるため、分割払いを拒否されてしまうのです。

返済が苦しい

任意整理後は、一般的に3年~5年にわたって残った借金の返済を継続しなければなりません。債権者と交わした和解の内容次第では、返済が苦しくなってしまうこともあります。

毎月の返済額をどれだけ減らせるかについては、事案によって異なりますし、債権者との交渉次第でも違ってきます。

「なんとか支払える」という返済条件で和解してしまうと、任意整理後に収入が減少した場合や突発的な事情で出費が増えた場合などに、返済できなくなってしまうおそれがあるので注意が必要です。

弁護士・司法書士の費用が高い

任意整理の手続きは弁護士または司法書士に依頼して行うのが一般的ですが、そのためには費用がかかります。

弁護士費用・司法書士費用は各事務所が独自に定めているため、高額な費用を請求する事務所からそうでもない事務所まで、さまざまな事務所があるのが実情です。高額な事務所に依頼すると、当然ながら金銭的な負担が重くなります。

弁護士費用・司法書士費用の分割払いに応じてもらえたとしても、完済するまでの期間が長くなると、その間に滞納している借金の遅延損害金が高額化することもあります。そうなると、任意整理後の返済の負担が重くなることにもなりかねません。

任意整理しなければよかったと思う理由

任意整理の手続きを適切に行えば、大きなメリットを享受できるはずです。それにもかかわらず「任意整理しなければよかった」と思うケースには、以下のような原因があります。

任意整理のデメリットを知らなかった

任意整理は他の債務整理と比べてデメリットが少ないという特徴を持った手続きですが、それでも一定のデメリットはあります。

前述の「任意整理しなければよかったと後悔するケース」のご紹介した例は、任意整理のデメリットといえるものです。

デメリットを知らずに任意整理をしてしまうと、思わぬ不利益を受けて後悔することになるでしょう。

弁護士・司法書士に任意整理を依頼する際、通常はデメリットも説明されるはずですが、中には説明を省略する弁護士・司法書士もいるかもしれません。

あるいは、弁護士・司法書士がデメリットを説明したとしても、ご相談者・ご依頼の側がメリットにばかり気をとられ、デメリットの説明を聞き逃してしまうことも考えられます。

任意整理に適した事案ではなかった

任意整理で解決できる事案は、主に借金総額が比較的少ないケースです。収入や財産、生活状況にもよりますが、一般的には数百万円を超えると任意整理で解決することは難しくなります。

個人再生や自己破産をしなければ解決しきれないほどの借金を抱えているにもかかわらず「手軽に借金を整理したい」「自己破産は避けたい」などの理由で無理に任意整理をする人もいますが、注意が必要です。

借金総額大ききければ任意整理をしても毎月の返済額が大きくなるため、返済が苦しくなってしまう可能性が高いといわざるを得ません。

自分で手続きをした

任意整理の手続きは自分で行うことも不可能ではありません。自分で手続きをすれば、弁護士費用・司法書士費用を支払う必要はなくなります。

しかし、借金や法律に関する専門的な知識と交渉力がなければ、債権者と対等に交渉することは極めて難しいものです。

そのため、一方的に不利な和解条件を債権者から押しつけられるケースが多くなっています。具体的には、今後の利息を一部要求されたり、3年以内など短期間での完済を迫られるようなケースです。

適切な条件で和解できなければ、やはり返済が苦しくなり、後悔してしまう可能性が高くなるでしょう。

債務整理に詳しくない弁護士・司法書士に依頼した

任意整理を弁護士・司法書士に依頼すれば安心かといえば、そうとも言い切れないことを否定できません。なぜなら、すべての弁護士・司法書士が任意整理をはじめとする債務整理に詳しいわけではないからです。

弁護士・司法書士の取り扱い業務は極めて幅広く、それぞれの弁護士・司法書士には専門分野や得意分野・不得意分野がどうしてもあります。

債務整理を苦手としている弁護士・司法書士や、債務整理の経験が浅い弁護士・司法書士に依頼した場合には、自分で手続きをした場合とあまり変わらないような不利な条件で和解してしまう可能性もあります。

任意整理しなければよかったと思ったときの対処法

任意整理後の返済が苦しくて後悔したときでも、解決方法はあります。諦めずに、以下の対処法を検討していきましょう。

追加介入や再和解をする

追加介入とは、任意整理をしていない借金が残っている場合に、その借入先も債権者に追加して任意整理をすることをいいます。

当初の任意整理で担保付きのローンや保証人付きの借金を除外して手続きしていた場合は、これらのローン・借金についても任意整理することを検討してみるとよいでしょう。

再和解とは、すでに任意整理した債権者と改めて交渉して返済条件を変更し、再度和解をすることをいいます。

当初の任意整理において自分で手続きした場合や、債務整理に詳しくない弁護士・司法書士に依頼した場合には、再和解が有効となる可能性があります。

今後の利息が全部カットされているか、返済期間を延長できる見込みがないかを確認した上で、債権者と交渉してみるとよいでしょう。

個人再生に切り替える

個人再生とは、裁判所の手続きを利用して強制的に、借金総額を大幅に減らすことが可能な債務整理の方法です。

借金総額を原則的に5分の1、最大で10分の1にまで減らすことが可能で、減額後の借金は3年~5年で分割返済することになります。例えば、500万円の借金を抱えていても、返済額は100万円にまで減らせます。

安定収入があれば、多額の借金を抱えていても個人再生で解決できる可能性が高いといえます。

自己破産に切り替える

自己破産とは、裁判所の手続きを利用して強制的に、すべての借金の返済義務を免除してもらうことが可能な債務整理の方法です。

ただし、「免責不許可事由」というものがあることに注意が必要です。例えば、浪費やギャンブルで多額の借金を作ったような場合には、自己破産をしても免責が許可されず、借金がそのまま残ってしまう可能性があります。

とはいえ、免責不許可事由があっても事情によっては裁判所の裁量で借金の返済義務が免除される「裁量免責」が得られることもあります。

裁量免責を求めて自己破産を申し立てるのと、個人再生を申し立てのとで、どちらが得策となるかの判断は難しいので、債務整理に強い弁護士・司法書士に相談した方がよいでしょう。

今度こそ失敗しないために!弁護士・司法書士の選び方

「任意整理しなければよかった」と思った場合、多くのケースでは再度の債務整理が必要となります。

今度こそ失敗しないためには、債務整理に強い弁護士・司法書士を選んで依頼することが極めて重要なポイントです。おすすめの選び方は、以下のとおりです。

債務整理の実績が豊富にあること

困難な借金問題を適切な解決に導いてもらうためには、債務整理の実績が豊富にある弁護士・司法書士を選ぶことが必須の条件となります。

豊富な実績があってこそ、正確な専門知識や交渉力、裁判所での手続きを的確に進めるノウハウなどを有しているものです。

そのような弁護士・司法書士に依頼することで、状況に応じて最適な解決方法を選択でき、的確に解決してもらうことが可能となります。

弁護士・司法書士の実績を確認するには、インターネットで検索して事務所のホームページを閲覧するか、事務所に直接問い合わせてみることをおすすめします。

適正な料金体系を備えていること

弁護士・司法書士に依頼するなら、費用も重要な問題です。

実績が豊富な弁護士・司法書士の事務所では、多くの人が利用しやすいように適正な料金体系を備えているものです。費用が高すぎる事務所も、安すぎる事務所も避けた方が無難です。

実際の弁護士費用・司法書士費用は事案の内容によって異なってきますので、無料相談を利用した上で見積もりを取ることをおすすめします。

親身に対応してくれること

弁護士・司法書士とご相談者・ご依頼とのコミュニケーションが円滑に進まなければ、最善の形で借金問題を解決することは難しくなります。

そのため、親身に対応してくれる弁護士・司法書士を選ぶことも重要です。ただ、弁護士・司法書士の人となりは実際に会って話してみなければわかりません。

インターネットで検索して気になる事務所を複数ピックアップし、無料相談を活用して比較検討して、最もご自身と相性が合うと思える弁護士・司法書士を選ぶとよいでしょう。

任意整理しない方がいいケース

これから債務整理をしようとお考えの場合、以下のケースに当てはまるのであれば任意整理はしない方がよいといえます。後悔しないためには、最初から他の債務整理を検討された方がよいでしょう。

借金総額が多い

借金総額が多い場合は、個人再生で借金を大幅に減額してもらうか、自己破産ですべての借金の返済義務を免除してもらう必要性が出てきます。

任意整理で解決できるかどうかを判断するためには、5年の分割払いで完済できるかどうかがひとつの目安となります。

任意整理では基本的に5年以内に完済しなければならないので、例えば、300万円の借金を抱えている場合なら、最低でも毎月5万円以上を返済する必要があります。

毎月の収入の中から生活費その他の必要経費を除いて5万円以上の余裕が残らないのであれば、任意整理をすることはできません。

収入が少ない

任意整理で解決できるかどうかは、借金総額と収入との兼ね合いで判断する必要があります。

借金総額が100万円の場合なら、任意整理をすると毎月の返済額はおおよそ1万7,000円(60回払い)~2万8,000円(36回払い)となります。

毎月の収入が生活費などの必要経費でほとんどなくなってしまうような場合は、たとえ借金総額が少額でも任意整理で解決することは難しいです。

すでに裁判を起こされている

借金の滞納を続けていると、債権者が裁判を起こしてくることがあります。債権者は時間・労力などコストをかけて裁判を起こしているのですから、その後に任意整理を申し出ても裁判を取り下げてもらうことはできません。

ただし、判決が確定する前であれば、ほとんどの場合は裁判上の和解により分割払いを認めてもらうことが可能です。

なお、さらに進んで判決が確定し、すでに財産を差し押さえられた後は、任意整理を申し出ても差し押さえを解除してもらうことはできません。

任意整理に応じない債権者がいる

債権者の中には、任意整理に応じない業者もいます。交渉に一切応じない業者はごくわずかしかいませんが、基本的には交渉に応じる業者でも、以下のようなケースでは厳しい和解条件を要求してくることがあります。

- 取引期間が短い

- ほとんど返済していない

- 返済できないことがわかっていながら借りた

- クレジットカードを現金化した

任意整理に応じてもらえない場合には、個人再生または自己破産という強制的な債務整理手続きを検討する必要性が出てきます。

まとめ

任意整理は債務整理の中でも柔軟な手続きで借金問題を解決できるという特徴を持っています。しかし、それだけに適正に手続きができなければ「任意整理しなければよかった」と後悔することにもなりかねません。

任意整理後に後悔するということは、多くの場合、手続きに失敗したか、債務整理の種類の選択を誤ったことを意味します。

そんなときは、債務整理に強い弁護士・司法書士に改めて相談・依頼することで、事態を改善させることができます。

債務整理に強い弁護士・司法書士のサポートを受けて、借金問題を解決しましょう。